Terminado el vencimiento trimestral de derivados, los mercados de renta variable han acentuado la debilidad que venían mostrando en las últimas semanas; caídas significativas en todos los índices. EL S&P 500 ha cerrado justo en la media móvil de 50 sesiones que ha servido de soporte en el último año…¿será esta vez diferente?

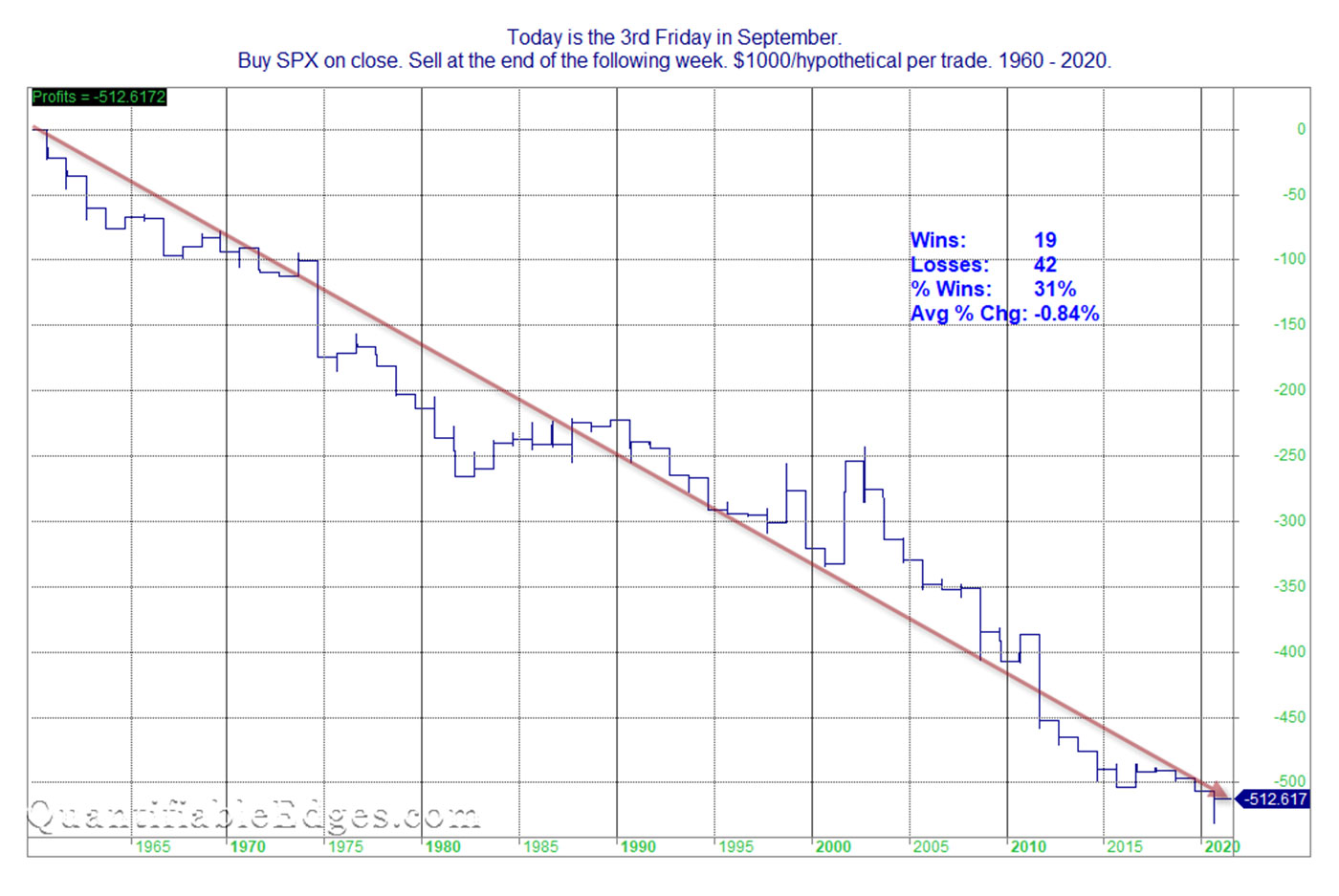

Como ya comentábamos la semana pasada, Septiembre es estacionalmente el peor mes para la renta variable. Pero más aún es la semana posterior al vencimiento de derivados. En el gráfico inferior podemos ver la rentabilidad de comprar el S&P 500 en la semana posterior al vencimiento de derivados de Septiembre; sólo el 31% de los años desde 1960 el S&P 500 ha tenido una rentabilidad positiva en la semana posterior al vencimiento trimestral de Septiembre.

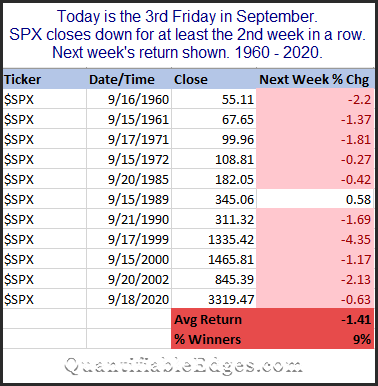

Pero este año la estacionalidad bajista se ve acentuada por el hecho de que llevamos 2 semanas bajistas en la bolsa americana. Como podemos observar en la tabla inferior, la probabilidad de tener una semana positiva se reduce significativamente: sólo el 9% de los años desde 1960 el S&P 500 ha tenido una rentabilidad positiva en la semana posterior al vencimiento trimestral de Septiembre cuando venía con una debilidad previa de al menos 2 semanas.

Es verdad que la muestra estadística en este último caso es muy pequeña, pero no deja de ser curioso la debilidad estacional de esta próxima semana independientemente de que el índice americano venga ya parcialmente sobrevendido en el corto plazo.

Buena semana.