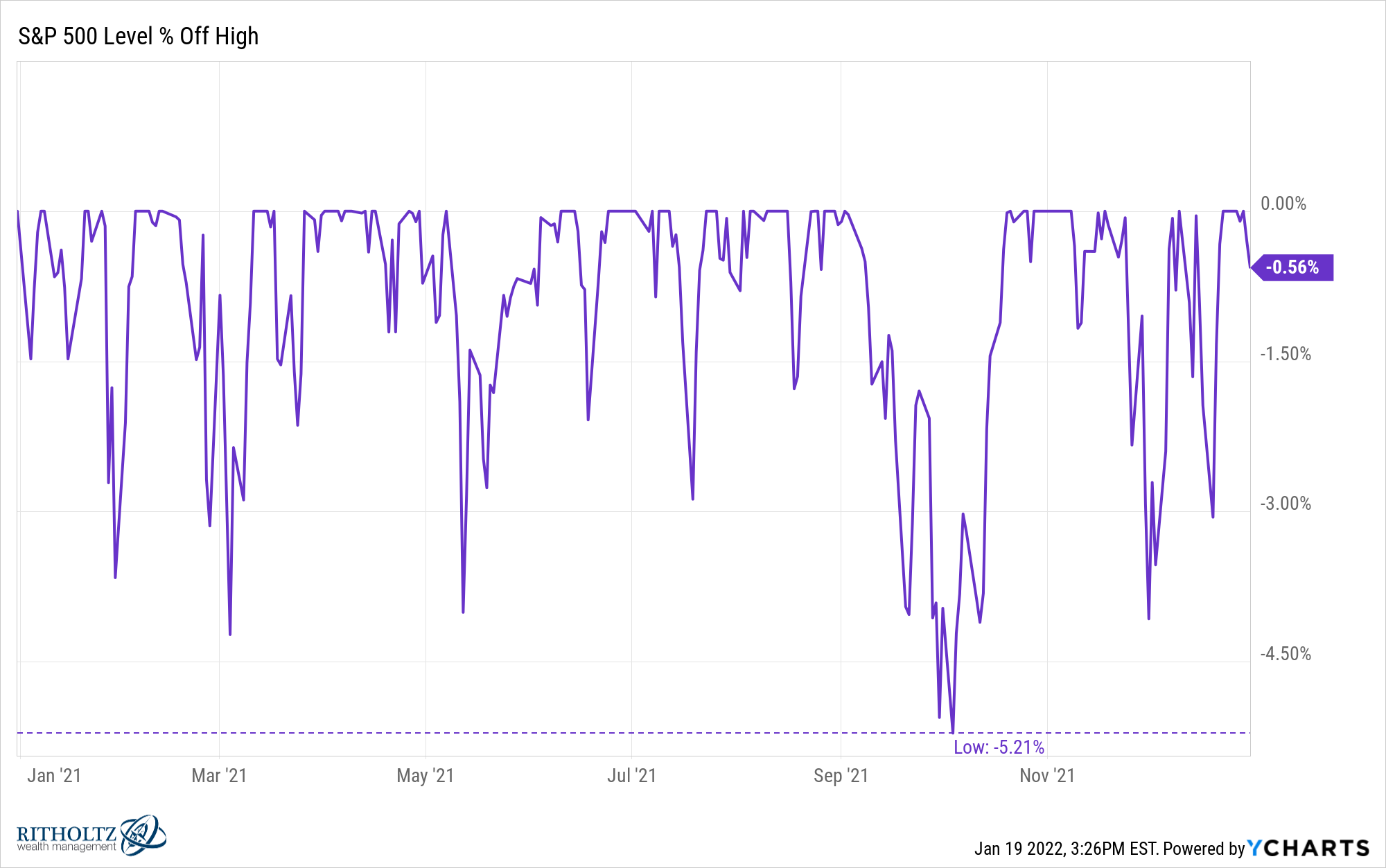

Son muchos los inversores actuales de los mercados financieros que no han sufrido importantes correcciones. Muchos de estos nuevos inversores empezaron a operar con la liquidez suministrada a partir de Marzo del 2020 y han visto cada corrección de los mercados como una oportunidad de compra en unas bolsas alcistas. A modo de ejemplo, la mayor corrección sufrida por la bolsa americana en el S&P500 durante el años pasado fue de tan sólo un -5.2%.

A cierre de la semana pasada, casi todos los grandes índices ya superaban las caídas del 2021: el S&P500 acumulaba una caída del -7.7% y el Nasdaq incrementaba dicha caída hasta el -12%, como comentábamos en el post del pasado fin de semana.

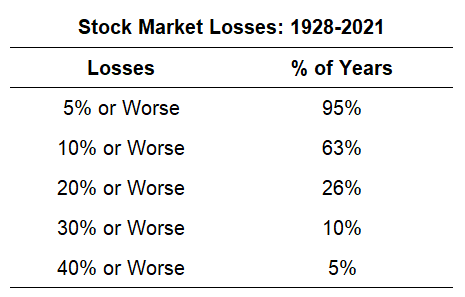

Es importante recordar que estas caídas, e incluso superiores, suelen suceder en los mercados más a menudo de los que nos creemos. La única razón por la que los mercados son rentables en el largo plazo es por estas caídas en el corto/medio plazo. Para poner algunos números, la caída media desde máximos en la bolsa americana es del -16.3%:

Estas medias pueden estar un poco sesgadas por las fuertes caídas de los años 30. Si miramos desde 1950, la caída media del S&P500 desde máximos es del -13.6%. Según estos números, en estos últimos 72 años el S&P500 ha experimentado de media:

- una corrección de más del 10% cada 2 años

- un mercado bajista con caída de más del 20% cada 4 años

- un crash con caídas superiores al 30% cada 7 años

Es verdad que en el S&P500 no hemos tenido tan sólo un mercado bajista en los últimos 13 años; la última vez que el S%p500 tuvo una corrección superior al 20% fue en 2009 y 2020. Sin embargo, en el Russell 2000 hemos tenido cuatro mercados bajistas en el mismo período:

- 2011: con una caída del -29.6%

- 2016: con una caída del -26.4

- 2018: con una caída del -27.4%

- 2020: con una caída del -41.6%

En fin, simplemente argumentar que lo que está sucediendo ahora en los mercados, estas caídas recientes, no son para nada imposibles. Son más habituales de lo que nos pensamos. Además, dentro de una gestión de cartera son una parte importante a tener en cuenta de cara al posicionamiento y la volatilidad de toda cartera de inversión.

(Visto en A wealth of common sense website)