Interesante el artículo que he leído esta semana en el blog de Aaron: What’s the difference between gambling and investing?, que viene resumirse en lo siguiente: «si no estás seguro si estás apostando o invirtiendo, probablemente estés apostando«.

Y eso es lo que estoy viendo últimamente. Recibiendo preguntas sobre valores que ha duplicado y triplicado su valor por parte de personas que en su vida se habían planteado invertir en los mercados de acciones. El Wall Street Journal publicó que 15 startups con ningún ingreso en su balance completaron o anunciaron una fusión que las valoraba en un billón de dólares o más. Es más, como podemos ver en el gráfico inferior, la posición neta de los clientes de uno de los mayores proveedores de CFDs (cliente minorista por tanto) es compradora y a niveles máximos del último año.

Al final terminamos la semana con un fuerte subida de ultima hora en los índices americanos que consiguen salvar la semana en positivo a pesar de haber presenciado importantes caídas gran parte de la semana. Tras el buen dato de empleo del pasado Viernes los mercados se pusieron a caer y el bono americano se fue por encima del 1.6%, pero al final de la sesión el S&P500 consiguió cerrar por encima de la media móvil de 50 sesiones que tantas veces le esta sirviendo de soporte desde el verano pasado.

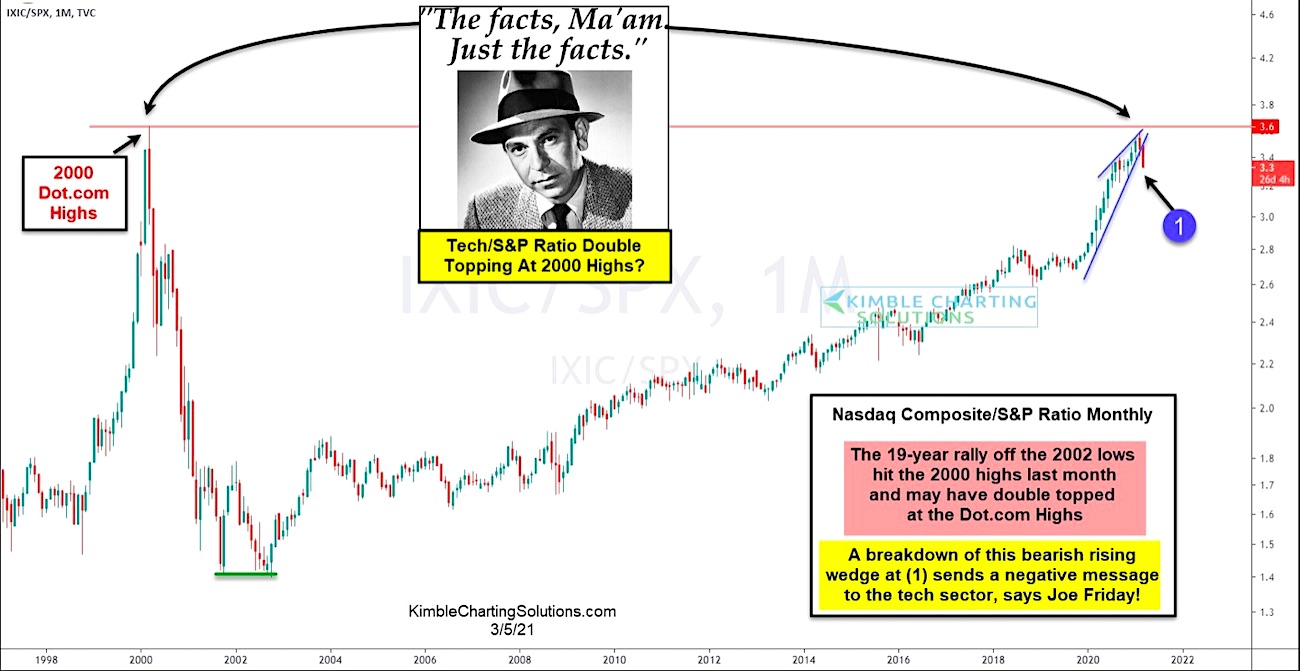

Sin embargo, el sector tecnológico ha sido el más golpeado con las recientes correcciones en los mercados. Se ha habla mucho de las posibles comparaciones con crash de las punto.com de finales de los 90.

Es verdad que podemos encontrar ciertas similitudes si analizamos el mercado en general: valoraciones similares y altas, los sectores con mayor rentabilidad en los 5 años anteriores en ambos periodos son los tecnológicos, estamos viendo un elevado optimismo por la renta variable similar al de finales de los 90 y el inversor retail cada vez está más presente como paso anteriormente.

Pero, por otro lado, también podemos encontrar importantes diferencias: a finales de los 90 veníamos de más de 100 meses consecutivos de expansión económica, mientras que ahora acabamos de salir de una pequeña fase de contracción el año pasado cuyos efectos en el medio plazo todavía no están claros; además, los tipos de interés entonces y ahora no tienen nada que ver, el bono americano estaba en el 5.3% y hoy ronda el 1.5%.

Lo que si que parece a juzgar por el gráfico superior es que la mejor evolución del sector tecnológico con respecto al mercado en general se ha tomado un descanso. ¿Es momento de volver al Value? Las carteras value, tanto la americana como la europea son las que mejor se están comportando en lo que llevamos de 2021. El tiempo nos dirá, pero si me preguntáis mi opinión, una parte de value siempre debe de haber en toda cartera a largo plazo.